Was versteht man unter dem Beta einer Aktie und wie kann man es besten einsetzen?

Das Beta einer Aktie ist die Volatilität dieser Aktie gegenüber dem Markt. Allgemein gilt die Definition, dass der Markt (also z.B. der DAX) ein Beta von 1 und Cash ein Beta von 0 hat. Gegen diese beiden “Anker” wird nun die Volatilität einer einzelnen Aktie gemessen.

- Beta > 1: die Aktie ist volatiler als der Marktindex

- Beta < 1: die Aktie ist weniger volatil als der zugehörige Marktindex

Je kleiner das Beta einer Aktie ist, desto näher kommt ein Investment in diese Aktie einem Investment in Cash. Von der Volatilität her betrachtet, nicht unbedingt vom Risiko. Ein negatives Beta bedeutet, dass sich der Kurs der Aktie gegenläufig zum Gesamtmarkt entwickelt.

Beispiel: Aktie A hat ein Beta von 0,5 und der DAX ein definiertes Beta von 1. Damit sollte A sich immer nur halb so stark bewegen, wie der DAX. Verliert der DAX 10%, liegt der Verlust von A bei ca. 5%. In die andere Richtung funktioniert das Beta genauso.

Das Beta und das Risiko einer Aktie kann man nicht immer gleichsetzen, da das Beta eine Funktion der vergangenen Bewegungen der Aktie ist. Nicht berücksichtigt wird z.B. das Geschäftsmodell oder das zukünftige Risiko der Aktie. Das Beta ist also primär ein historischer Wert.

Wie integriere ich das Beta in meine Aktienanalyse?

- Das Beta zeigt mir, mit wie viel Bewegungsdrang bei einer Aktie grob gerechnet werden kann, im Vergleich zum Gesamtmarkt.

- Es zeigt mir Aktien mit hoher relativer Stärke, die entsprechend “abgehen”, wenn die Märkte sich nach oben bewegen. Hier kann man z.B. die folgenden Kriterien zugrunde legen:

- Beta von mindestens 1,7

- beständiger und intakter Aufwärtstrend

- hohe Eigenkapitalrendite

- Das Beta kann als “Geschwindigkeitsfilter” dienen, wenn ich nur Aktien möchten, die sich entsprechend beherzt bewegen und historisch eher ruhige Aktien mit kleineren Sprüngen im Vergleich zum Markt ausschließen möchten.

- Schließlich kann man das Beta auch zur Risikoprognosen benutzen. Gehe ich von einer 10% Marktkorrektur aus und haben eine Aktie, die ein Beta von 2,5 hat, so kann ich grob davon ausgehen, dass die Aktie die Tendenz haben wird, mehr als doppelt so weit zu fallen, wie der Gesamtmarkt. Dies ist natürlich keine Garantie, aber immerhin eine Näherung auf historischer Basis.

Wo finde ich den Beta Faktor?

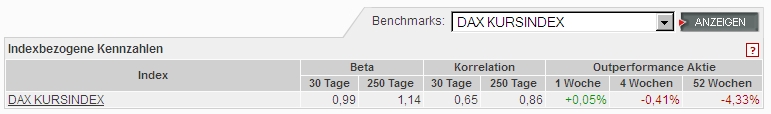

Auf OnVista findet man für eine bestimmte Aktie unter “Techn. Analyse -> Kennzahlen -> Indexbezogene Kennzahlen” die Kennzahlen für 30 und 250 Tage

Als langfristiger Investor sollte man mit 250 Tagen arbeiten. Für die Stop-Loss-Berechnungen kann man auf die 30-Tage-Zahlen zurückgreifen.

Die Zusammensetzung des Depots

In der Praxis führt die Benutzung des Beta Faktors zur Risikogewichtung von Assets. Als vorsichtiger Anleger, der größere Kursschwankungen im Depot vermeiden will, wird man sich mit defensiven Aktien wohler fühlen. Defensive Aktien zeichnen sich durch einen Betafaktor aus, der kleiner als 1,0 ist. Möchte ich lieber aggressiv an einer Markterholung partizipieren, dann brauche ich Aktien, die stärker steigen als der Leitindex.

Wo sollte der Stop-Loss liegen?

Wo sollte die Stop-Loss Order liegen, wenn ich einen Marktrückgang von 5% erwarte?

Bei einem Beta Faktor 0,83 müsste bei einem Indexrückgang von 5% mit einer Aktienkurssenkung von 4,15% (83% von 5%) gerechnet werden. Legt man den Stop bei 4,2%, um die Gewinne abzusichern, dann optimiert man somit die Verlustbegrenzung. Wird man trotzdem ausgestopt, wäre das ein Indiz dafür, dass sich der Beta Faktor verschlechtert hat.

Mit dieser Kennzahl kann mal also nicht nur den Stop-Loss optimieren, sondern auch sein Depot an die jeweilige Marktsituation anpassen.

Fazit

Für Kursprognosen ist das Beta nur ein Faktor unter vielen, aber eine sehr hilfreiche und wichtige Kennzahl, die man sich bei der Auswahl eines vielversprechenden Papiers ansehen sollte.

Schreibe einen Kommentar