Erwartet uns ein langanhaltender Bullenmarkt mit überdurchschnittlichen Gewinnen oder stecken wir noch immer in einem langanhaltenden Bärenmarkt mit weiteren langen Jahren unterdurchschnittlicher Gewinne? Wann geht der Aktienmarkt endlich von einem langanhaltenden Bärenmarkt (Secular Bear Market) in einen Bullenmarkt (Secular Bull Market) über?

Säkulare Aktienmarkt Zyklen

Was bedeutet eigentlich säkular?

Secular – langfristig

Saecula – Jahrhundert

Seclorum – novus ordo seclorum – „eine neue Ära hat begonnen“, das steht auf der Rückseite der 1 Dollar Note

Damit kann man einen säkularen Aktienmarkt Zyklus bezeichnen als eine Ära überdurchschnittlicher oder unterdurchschnittlicher Gewinne.

Hier ein interessanter Vergleich der letzten 2 langanhaltenden Bullenmärkte

Quelle: federatedinvestors.com

Diese langanhaltenden Perioden bestehen wiederum aus vielen kurzfristigen Zyklen. In einem säkularen Bullenmarkt liegen diese kürzeren Zyklen auf einem ansteigenden Pfad von höheren Hochs und höhere Tiefs. Zyklische Bullen sind hier allgegenwärtig, wohingegen die zyklischen Bären sehr gedämpft sind.

Bei säkularen Bärenmärkten bewegt sich der Markt generell seitwärts. Das Ergebnis ist eine langanhaltende Periode mit enttäuschenden kumulierten Gewinnen.

Säkularer Bullenmarkt

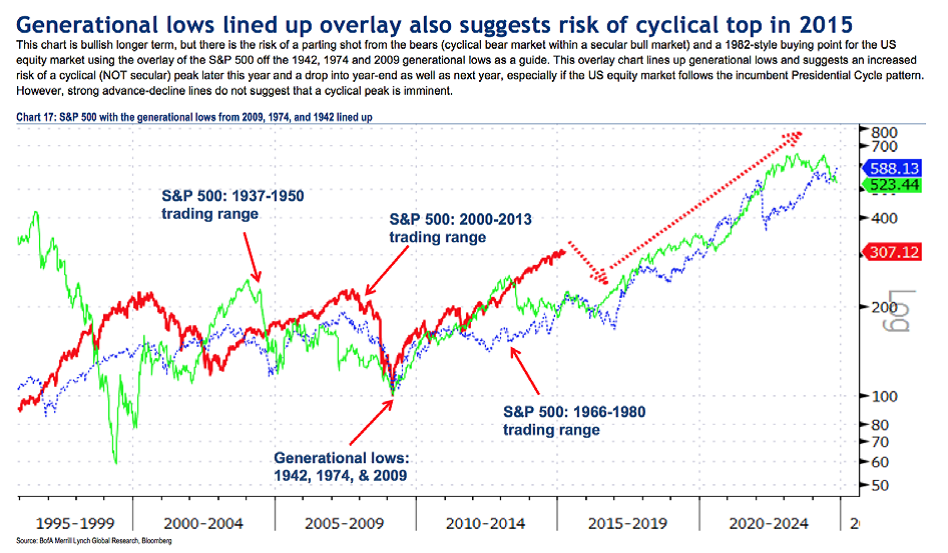

Secular Bull More Than Doubling Over the Next Ten Years ~ Bank of America Merrill Lynch

Hiernach befinden wir uns bereits in einem säkularen Bullenmarkt, aber 2016 bietet noch gute Einstiegschancen.

Hiernach befinden wir uns bereits in einem säkularen Bullenmarkt, aber 2016 bietet noch gute Einstiegschancen.

Oder bleiben wir in einem säkularen Bärenmarkt?

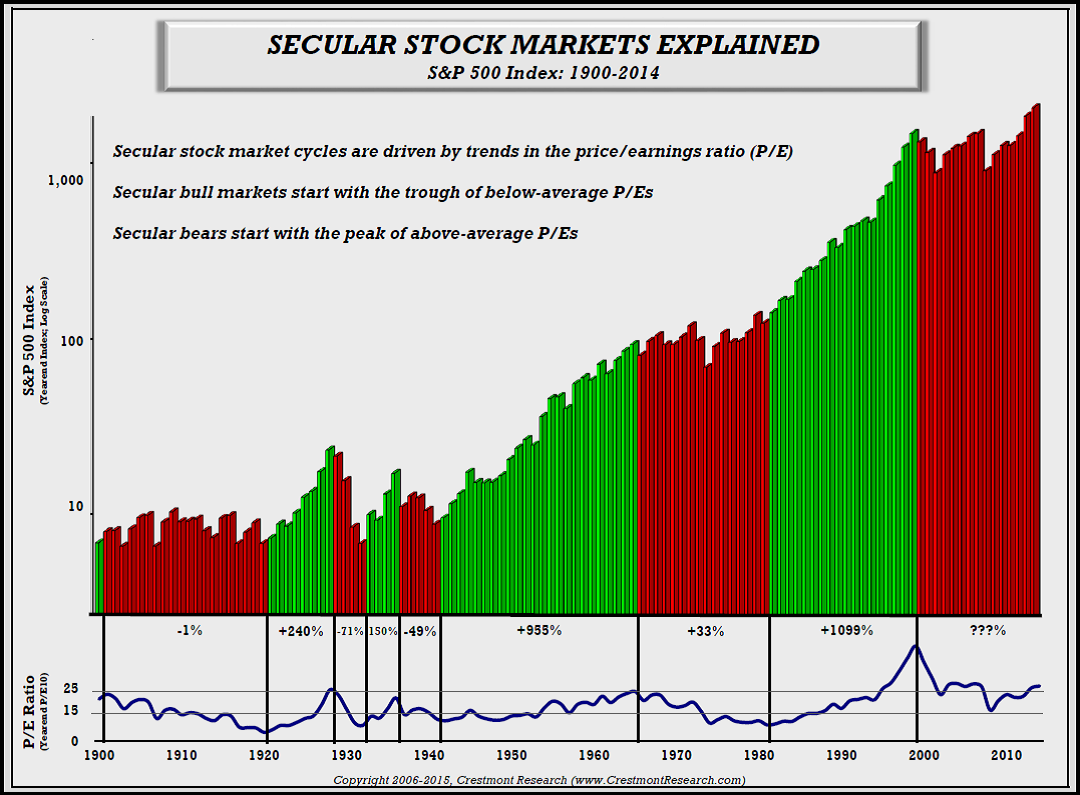

Crestmont Research sagt, wir befinden uns immer noch in einem säkularen Bärenmarkt. Um einen säkularen Bullenmarkt zu starten, bräuchte man einen dramatischen Crash und eine erhebliche Verschlechterung der Inflationsrate.

Sie beziehen bei ihrer Analyse als Treiber des „secular stock market cycles“ die „price/earnings ratio“ (KGV) mit ein, welche wiederum von der Inflationsrate abhängt. Die roten säkularen Bärenmärkte waren getrieben von einem fallenden KGV und die grünen säkularen Bullenmärkte waren getrieben von einem steigenden KGV. Weder Zeit noch Ausmaß sind hier relevant. Bei den enthaltenen kurzfristigen Zyklen können Zeit und Ausmaß hingegen schon eine Rolle spielen.

Der KGV Zyklus hängt von der Inflationsrate ab. Steigt die Inflationsrate, sinkt der aktuelle Wert zukünftiger Gewinne.

Deflation führt ebenfalls zu einem sinkenden KGV. Deflation ist ein fallender Trend zukünftiger nominaler Preise. Wenn sich die Deflation verstärkt, sinkt der Marktwert und damit das KGV noch weiter.

Damit lässt ein Trend der Inflationsrate weg von einer niedrigen, stabilen Inflation das KGV sinken, wohingegen eine niedrige, stabile Inflation das KGV steigen lässt.

Der historische Zyklus der Inflationsrate diktiert das KGV, welches wiederum das Gewinnwachstum vervielfacht oder neutralisiert und damit über- oder unterdurchschnittliche Gewinne hervorruft.

Zinsen, Inflation und Aktienmarkt

Der Aktienmarkt hat in der Vergangenheit seine Hochs nie bei einem bestimmten Zinsniveau erreicht. Es besteht offensichtlich kein Zusammenhang zwischen Aktienmarkt und Zinsen. Der Zins ist vielmehr ein Faktor von erwarteter Inflation. Ist die Gewinnerwartung höher als der Zins, muss der Zins sinken.

Quellen: federatedinvestors.com Armstrong Economics crestmontresearch

Schreibe einen Kommentar